论文题目参考

您可以根据自己的兴趣和侧重点选择或调整以下题目:

- 宏观与微观视角:

- 《宏观经济政策变动下企业税务筹划策略研究》

- 《数字经济时代下企业税务筹划的机遇与挑战》

- 《“双碳”目标下企业绿色税务筹划路径探析》

- 特定行业视角:

- 《高新技术企业研发费用加计扣除的税务筹划研究》

- 《房地产行业土地增值税清算的税务筹划策略分析》

- 《跨境电商企业国际税务筹划风险与防范研究》

- 特定税种视角:

- 《企业所得税视同销售业务的税务筹划探析》

- 《增值税留抵退税政策对企业税务筹划的影响研究》

- 《个人所得税与社保联动下的企业用工成本筹划研究》

- 风险管理视角:

- 《企业税务筹划中的法律风险识别与防范机制研究》

- 《大数据监管背景下企业税务筹划的合规性转型》

论文基本结构与内容

一篇标准的学术论文通常包括以下几个部分:

摘要

- 目的: 简要说明本文的研究背景、目的和意义。

- 方法: 概述本文采用的主要研究方法(如文献研究法、案例分析法、比较分析法等)。

- 结果: 高度概括论文的核心研究发现和主要结论。

- 列出3-5个核心词汇,如:税务筹划、税收筹划、风险管理、企业所得税、税收政策等。

第一章:绪论

-

研究背景与意义

- 背景: 阐述当前国内外经济形势、税收政策环境(如“减税降费”、金税四期、数字经济税收规则等)以及企业面临的竞争压力,说明税务筹划的必要性和紧迫性。

- 意义:

- 理论意义: 丰富和深化税务筹划理论,特别是在新政策、新环境下的应用研究。

- 现实意义: 为企业提供可操作的税务筹划方案,帮助企业降低税负、提高效益,同时规避税务风险,实现可持续发展。

-

国内外研究现状述评

- 国外研究: 梳理国外关于税务筹划的经典理论(如有效税负最小化理论、委托代理理论等)和前沿研究(如BEPS行动计划、数字经济税收等)。

- 国内研究: 总结国内学者在税务筹划策略、特定行业/税种筹划、税务风险等方面的研究成果。

- 述评: 评述现有研究的贡献与不足,明确本文的研究切入点和创新之处。

-

与方法

(图片来源网络,侵删)

(图片来源网络,侵删)- 清晰地列出本文各章节将要探讨的核心问题。

- 研究方法:

- 文献研究法: 系统梳理相关理论和文献。

- 案例分析法: 选取典型企业案例进行深入剖析,使研究更具说服力。

- 比较分析法: 对比不同筹划方案或不同政策下的优劣。

- 规范分析与实证分析相结合: 既有理论框架的构建,也有数据或案例的支撑。

-

论文结构与技术路线图

- 论文结构: 简要介绍每一章的主要内容。

- 技术路线图: 用流程图的形式展示研究的思路和步骤。

第二章:相关理论基础

-

税务筹划的内涵与原则

- 定义: 明确税务筹划的概念,区分其与偷税、漏税、避税的本质不同(强调合法性、筹划性)。

- 原则: 阐述税务筹划应遵循的基本原则,如合法性原则、成本效益原则、整体性原则、风险防范原则等。

-

相关经济学与法学理论

- 税收效应理论: 分析税收如何影响企业的经济行为(替代效应和收入效应)。

- 委托代理理论: 解释股东与管理者之间在税务筹划动机上的潜在冲突。

- 契约理论: 分析企业如何通过契约安排(如薪酬契约)进行税务筹划。

- 企业价值最大化理论: 论证税务筹划的最终目标是提升企业整体价值,而非单纯降低税负。

第三章:我国企业税务筹划的现状与问题分析

-

我国现行税收政策环境分析

(图片来源网络,侵删)

(图片来源网络,侵删)- 概述与企业经营密切相关的主体税种(增值税、企业所得税等)的最新政策。

- 分析税收优惠政策的导向(如科技创新、小微企业、区域发展等)。

-

我国企业税务筹划的现状

- 积极方面: 多数企业已具备税务筹划意识,筹划范围不断扩大。

- 存在问题(重点):

- 认知层面: 将税务筹划等同于“避税”或“逃税”,缺乏战略眼光。

- 操作层面: 筹划手段单一,过度依赖优惠政策,缺乏系统性筹划。

- 风险层面: 风险意识淡薄,对政策理解偏差导致筹划方案失败。

- 人才层面: 缺乏既懂财税又懂业务的复合型专业人才。

- 技术层面: 信息化、数据化应用水平不高,难以应对“金税四期”的监管。

第四章:企业税务筹划的策略与路径(核心章节)

- (此部分可根据您论文的侧重点选择2-3个方向进行深入论述)

-

基于组织形式的筹划

- 子公司与分公司的选择。

- 合伙企业与公司制企业的选择。

-

基于经营活动的筹划

- 采购环节: 选择合适的供应商、采购时机。

- 销售环节: 销售结算方式(分期收款、直接收款等)的选择。

- 研发环节: 充分利用研发费用加计扣除等优惠政策。

-

基于投融资活动的筹划

- 融资方式选择(债务融资与股权融资的税负差异)。

- 投资方向选择(投资于不同行业、区域的税收优惠差异)。

-

利用税收优惠政策的筹划

- 企业所得税优惠: 小微企业优惠、高新技术企业优惠、西部大开发优惠等。

- 增值税优惠: 即征即退、免税、税率优惠等。

- 其他税种优惠: 如土地增值税、房产税等的特定优惠。

-

转让定价筹划

- 阐述其原理(在关联企业间合理分配利润)。

- 强调其合规性要求(遵循独立交易原则)和转让定价同期资料准备的重要性。

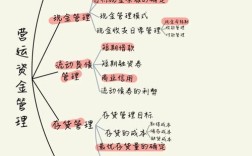

第五章:企业税务筹划的风险管理

-

税务筹划风险的识别

- 政策风险: 政策变动导致原有方案失效。

- 操作风险: 执行偏差或对政策理解错误。

- 执法风险: 税务机关认定筹划方案为避税或偷税。

- 经营风险: 企业经营状况变化使筹划失去基础。

-

税务筹划风险的评估

介绍风险评估方法(如风险矩阵法),对识别出的风险进行定性和定量分析。

-

税务筹划风险的防范与控制

- 建立风险预警机制: 密切关注政策动态。

- 完善内部控制: 规范税务筹划流程,加强内部审核。

- 寻求专业支持: 聘请税务师事务所等外部专家。

- 加强沟通与协调: 与税务机关保持良好沟通,争取理解与支持。

第六章:案例分析(可选,但强烈推荐)

- 选择一个您熟悉或具有代表性的上市公司或大型企业作为案例。

- 案例背景介绍: 公司的基本情况、所处行业、主要业务。

- 税务筹划实践分析: 详细分析该公司在某一特定方面(如利用研发费用加计扣除、转让定价安排等)的税务筹划做法。

- 效果与评价: 评价该筹划方案的效果(节税金额、对企业价值的影响),并分析其潜在的风险和可改进之处。

- 启示: 从案例中提炼出对其他企业具有借鉴意义的经验和教训。

第七章:结论与政策建议

-

研究结论

系统总结全文的核心观点,回应绪论中提出的研究问题。

-

政策建议

- 对企业的建议: 树立正确筹划理念、加强专业人才培养、构建全面风险管理体系等。

- 对政府/税务机关的建议: 优化税收政策、加强政策宣传与辅导、推进税收征管现代化、营造公平的税收环境等。

参考文献

- 列出论文中引用的所有学术专著、期刊论文、政策文件、网络资源等,并严格按照规范的格式(如APA、GB/T 7714)进行排版。

致谢

- 感谢在论文写作过程中提供指导和帮助的老师、同学、家人等。

写作建议

- 聚焦核心: 税务筹划范围很广,切忌面面俱到,选择一个具体的切入点(如某个行业、某个税种、某个风险点)进行深入研究,才能写出深度。

- 数据支撑: 尽可能使用最新的税收政策文件、权威的统计数据、上市公司的年报数据来支撑你的论点。

- 案例鲜活: 一个好的案例能让你的论文“活”起来,增强可读性和说服力,可以从财经新闻、上市公司公告、裁判文书网等渠道搜集案例素材。

- 逻辑清晰: 确保章节之间、段落之间有清晰的逻辑联系,层层递进,论证有力。

- 规避风险: 在论文中务必强调税务筹划的“合法性”底线,避免出现任何鼓励或暗示逃税、避税的表述。

希望这个详细的框架能为您提供有力的支持!祝您论文写作顺利!